人人貸網(wǎng)(金融案例人人貸:躋身第一集團軍 仍存隱憂),36創(chuàng)業(yè)加盟網(wǎng)給大家?guī)碓敿毜慕榻B,讓更多的人可以參考:人人貸網(wǎng)(金融案例人人貸:躋身第一集團軍 仍存隱憂)。

由于中國征信體系不健全,個人信用情況難以判斷等客觀因素,許多P2P網(wǎng)貸公司選擇只在線上完成籌資部分,而通過線下設(shè)立門店、與小貸公司合作成立營銷團隊去尋找需要借款的用戶并進行實地考察。借款人通過線上向平臺企業(yè)提出借款申請,平臺企業(yè)在線下對借款人進行相應(yīng)的資信審查,審查通過后在網(wǎng)站掛標(biāo),而人人貸就是從純線上模式轉(zhuǎn)到線上線下模式的典型范例。

在成立初期,人人貸與拍拍貸一樣堅守著“純線上”模式,對于借款人的資質(zhì)審核均在線上完成。人人貸根據(jù)信用審核結(jié)果為借款人評出多達七個信用水平評級,供借出人參考,評級的高低意味著潛在的違約率差別。隨后在確定借款人的借款利率時,人人貸會依據(jù)之前給出的信用評級和償還期長短來確定利率,并設(shè)置了24.4%的上限和6.10%的下限。

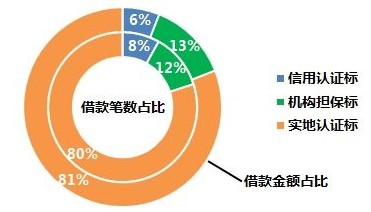

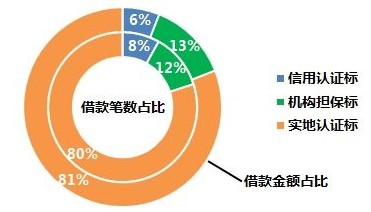

2012年后,為了補充客戶源、穩(wěn)固自身經(jīng)營,人人貸決定與其子公司合并,將P2P網(wǎng)貸業(yè)務(wù)搬到線下。根據(jù)人人貸官網(wǎng)介紹,目前人人貸提供了三種不同類型的產(chǎn)品:實地認(rèn)證標(biāo)、機構(gòu)擔(dān)保標(biāo)和信用認(rèn)證標(biāo)。這三類標(biāo)分別代表了三種借款人來源渠道:線下門店、合作機構(gòu)推薦和線上獲客。

人人貸貸款認(rèn)證比例圖

數(shù)據(jù)顯示,2014年第一季度,人人貸實地認(rèn)證標(biāo)成交額4.27億元,占比達到86.84%。為理財人賺取4123.63萬元,平均投標(biāo)利率為13%;機構(gòu)擔(dān)保標(biāo)成交金額5166.9萬元,占比為10.52%。為理財人賺取477.31萬元,平均投標(biāo)利率為11.3%;信用認(rèn)證標(biāo)為1298.34萬元,占比為2.64%,批核率為2%,為理財人賺取117.02萬元,平均投標(biāo)率為13.9%。

由于有線下調(diào)查團隊的支持,人人貸能夠利用“本地化”的優(yōu)勢,對缺乏網(wǎng)絡(luò)活躍度和信用數(shù)據(jù)的小微企業(yè)進行風(fēng)險識別和評價,其服務(wù)可以覆蓋到更多的小微企業(yè)借款人,擴大了客戶源,這與純線上模式相比構(gòu)成明顯優(yōu)勢。

“風(fēng)險準(zhǔn)備金墊付”保駕護航

據(jù)網(wǎng)貸之家發(fā)布的《2013中國網(wǎng)絡(luò)借貸行業(yè)藍皮書》,國內(nèi)目前的網(wǎng)貸平臺模式,從有無墊付的角度劃分,有無墊付模式、擔(dān)保模式、風(fēng)險準(zhǔn)備金模式和“擔(dān)保+風(fēng)險準(zhǔn)備金”模式;從網(wǎng)貸平臺的擴張角度劃分人人貸網(wǎng),有直營模式和加盟模式;從業(yè)務(wù)流程的角度劃分,有P2P全流程模式和P2N模式;從平臺功能的角度,即從平臺從事和借款業(yè)務(wù)類型劃分,有個人信用貸款、房產(chǎn)抵押貸款、車輛抵押貸款、動產(chǎn)抵押貸款、股權(quán)質(zhì)押貸款、銀行過橋業(yè)務(wù)、供應(yīng)鏈金融和混業(yè)經(jīng)營。

自2009年紅嶺創(chuàng)投提出了本金墊付的規(guī)則,中國的網(wǎng)貸平臺開始分化成有無墊付兩種模式。其中,又誕生出了以紅嶺創(chuàng)投為代表的“擔(dān)保公司墊付模式”和以人人貸為代表的“風(fēng)險準(zhǔn)備金墊付模式”,并以后者逐漸成為擔(dān)保的主流模式。

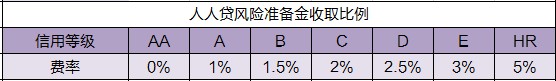

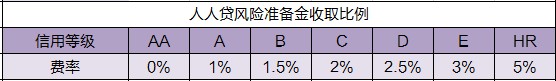

人人貸風(fēng)險準(zhǔn)備金收取比例

人人貸的風(fēng)險準(zhǔn)備金是從借款人的借款額中提取,根據(jù)用戶的信用等級,抽取0-5%不等,然后直接撥入P2P下方的賬戶,但不記為平臺的收入。在借款逾期30天后,人人貸以本金的價格收購債權(quán)人手中的債權(quán),以墊付的方式減少投資人的損失。同時,人人貸的貸后部門會繼續(xù)對該筆逾期借款資金進行催收催繳,將追回的資金重新放回到風(fēng)險準(zhǔn)備金中。此外,招商銀行上海分行會對人人貸的風(fēng)險備用金專戶資金進行認(rèn)真、獨立的托管,并針對風(fēng)險準(zhǔn)備金專戶資金的實際進出情況出具托管報告。

人人貸的風(fēng)險準(zhǔn)備金模式與其他模式相比,存在明顯優(yōu)勢:首先,與無擔(dān)保模式相比,有擔(dān)保的P2P平臺模式更能打消投資者有關(guān)“本金安全無法保障”的顧慮,避免出借人的損失,加強平臺的用戶粘性;其次,與擔(dān)保公司墊付模式相比,風(fēng)險準(zhǔn)備金墊付模式不需要很高的資金儲備要求,同時避免第三方擔(dān)保公司侵蝕平臺利潤。此外,在該模式下,平臺將不再承擔(dān)連帶擔(dān)保責(zé)任,平臺倒閉的可能性比較小。

統(tǒng)計數(shù)據(jù)顯示,2014年一季度人人貸風(fēng)險備用金余額較2013年四季度增加了703.8萬元。截至今年3月31日,人人貸風(fēng)險備用金余額與待還本金之比為2.07%,遠高于平臺壞賬率0.6%。

但值得注意的是,在人人貸的墊付模式下,平臺承擔(dān)了過多的代償義務(wù)后就可能造成風(fēng)險過于集中,如果出現(xiàn)大規(guī)模的違約,風(fēng)險準(zhǔn)備金也難以墊付逾期貸款的本金和利息,出借人的資金仍有潛在的虧損可能。同時,平臺也會面臨流動性困難人人貸網(wǎng),產(chǎn)生經(jīng)營困境,從而系統(tǒng)性風(fēng)險。

洞悉人人貸風(fēng)控:壞賬率遠低于行業(yè)平均水平

作為一家互聯(lián)網(wǎng)金融公司,人人貸對風(fēng)險的把控十分到位:每一筆借款都要經(jīng)過前期的嚴(yán)格審核,采用人工審核、實地輔助、數(shù)據(jù)分析相結(jié)合的方式,從借款人的信用習(xí)慣、收入與資產(chǎn)、社交習(xí)慣等情況入手,對借款人的信用情況進行綜合評估,給予借款人相應(yīng)的信用級別及借款額度。

同時,人人貸以自身審核經(jīng)驗、借款人的還款數(shù)據(jù)為基礎(chǔ),結(jié)合國內(nèi)外個人信用風(fēng)險管理領(lǐng)域的先進經(jīng)驗,初步開創(chuàng)了借款人行為預(yù)測與評分模型,向數(shù)據(jù)化審核的方向邁出了堅實的一步,使審核的有效性及產(chǎn)品的安全性得到顯著提高。

從人人貸的創(chuàng)始人團隊中可以看出,三個雄心勃勃的80后張適時、李欣賀、楊一夫分別畢業(yè)于清華金融系和北大數(shù)學(xué)系,對金融數(shù)學(xué)模型有著狂熱的追求。在之后招募的管理團隊中,大多充斥著對數(shù)學(xué)模型飽含興趣的高級人才。與傳統(tǒng)金融機構(gòu)相比,互聯(lián)金融的優(yōu)勢就是在于大數(shù)據(jù)的積累,而基于大量數(shù)據(jù)分析得到的客觀模型參數(shù),則進一步保障了人人貸的風(fēng)控效果。

在人人貸的借款人模型中,大量的行業(yè)經(jīng)驗被轉(zhuǎn)換為數(shù)據(jù)規(guī)則,包括借款人的身份、是否有穩(wěn)定工作、是否有可以追訴的聯(lián)系人等等。這些條件都成為借款人模型的重要指標(biāo),最終人人貸會根據(jù)借款人的綜合信息確定借款人是否能成為投資者的投資對象,從而在最大程度上保障了投資人利益。

截至今年一季度末,人人貸壞賬率為0.6%,較去年末下降了0.04個百分點,遠低于行業(yè)平均水平。

理財產(chǎn)品打政策擦邊球存資金池嫌疑

人人貸優(yōu)選理財計劃

2012年12月24日,人人貸上線“優(yōu)選理財計劃”,目前已完成59期的資金募集,累計總金額11.59億元,加入總?cè)舜?4644次,幾乎是期期爆滿。

而觀察“優(yōu)選理財計劃”,由出借人購買計劃,自動投標(biāo)到各借款人,并且資金循環(huán)使用。這種出借人先充值后搶標(biāo)的行為,實際上就是一種資金池模式。對于P2P公司而言,資金池的存在的確可以壯大可供貸款的資金規(guī)模,有助于P2P公司拓展業(yè)務(wù),但對于個人投資者而言,風(fēng)險的加大也是顯而易見的。

同樣需要警惕的還有政策風(fēng)險。2014年1月,中國人民銀行調(diào)查統(tǒng)計司副司長徐諾金公開表示,P2P平臺至少有三條紅線決不能碰:亂集資、吸收公共存款、詐騙。

中央財經(jīng)大學(xué)金融法研究所所長黃震稱:“如果沒有經(jīng)過有關(guān)金融監(jiān)管部門的批準(zhǔn)或備案,面向社會不特定對象的公眾發(fā)售所謂的理財產(chǎn)品,一旦超過一定的人數(shù)和金額,就很可能涉嫌非法吸收公眾存款或者變相吸收公眾存款。”從這個角度來看,人人貸的優(yōu)選理財計劃實際上存有非法集資的嫌疑。

盡管在《2013中國網(wǎng)絡(luò)借貸行業(yè)藍皮書》中,人人貸被列為綜合評級第一的P2P網(wǎng)貸平臺,但更應(yīng)該謹(jǐn)慎經(jīng)營,避免觸碰政策紅線。

而關(guān)于未來發(fā)展,人人貸副總裁李江透露:“未來不會出現(xiàn)大而全、一家通吃的平臺,不會出現(xiàn)壟斷。網(wǎng)絡(luò)借貸行業(yè)將出現(xiàn)差異化的發(fā)展路徑,人人貸正是要加大在數(shù)據(jù)化上的投入,專注于風(fēng)控,服務(wù)于小微企業(yè),對投資者負責(zé)。”(來源:搜狐證券)

總結(jié):以上內(nèi)容就是人人貸網(wǎng)(金融案例人人貸:躋身第一集團軍 仍存隱憂)詳細介紹,如果您對創(chuàng)業(yè)項目感興趣,可以咨詢客服或者文章下面留言,我們會第一時間給您項目的反饋信息。